今年前4个月垃圾焚烧项目已达449亿!解析市场四大特征

中国固废网曾对2018年的垃圾焚烧市场情况进行过专题报道,根据已披露的公开信息,统计发现,截至去年12月31日,我国2018年全年新中标(签约)的垃圾焚烧项目数量达102个,总投资逾600亿,垃圾焚烧市场迎来大爆发。在整体环境相对低迷的大背景下,2018年的垃圾焚烧产业仍然迎来了大好形势,项目不断加速释放,市场一片繁荣。

进入2019年,垃圾焚烧市场又有何发展态势? 在此,根据已披露的公开信息,中国固废网不完全统计了2019年1-4月份的垃圾焚烧项目,数据显示,截至今年4月30日,2019年我国进入招标(启动资格预审)、发布资格预审结果、预中标、中标和签约的垃圾焚烧项目达76个,总投资近450亿,垃圾焚烧处理规模逾8万吨/日,强劲延续了2018年的火热态势。

注:以上数据由中国固废网不完全统计所得,如有遗漏,欢迎留言补充。

2019年1-4月的垃圾焚烧市场主要呈现以下特点,中国固废网依然从四大关键点进行梳理:

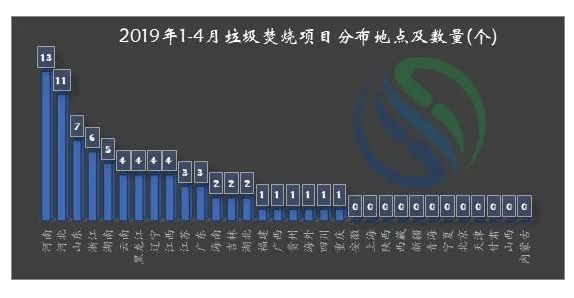

一、市场空间广大,河南暂成项目落地最多省

由以下地图所见,截至到4月末,2019年的垃圾焚烧项目基本集中在东部和南部地区,另有一个项目落在越南河内,未在图中显示。

从分布区域看:项目多数落在以河南、湖南、江西为代表的华中地区,以河北为代表的华北区域和以山东、浙江、江苏为代表的华东区域。河南释放13个垃圾焚烧项目,暂时成为项目释放最多的省。

值得一提的是,虽然受制于经济发展和地理位置等因素,但东北三省开年以来接连释放多个垃圾焚烧项目,小半数已有社会资本中标,预示着东北地区越来越多的垃圾焚烧发电厂正向着实施阶段不断迈进,垃圾焚烧市场的广大空间由此也可见一斑。

从分布城市看:半数以上项目落在区县级城市和三四线城市,且区县级城市占比更大。以河北省为例,4个月内释放的垃圾焚烧项目全部落在区县级城市,垃圾焚烧县域市场全面铺开。

2019年1-4月份,经济相比发达的华东、华南和华中地区的垃圾焚烧项目达47个,占比62%;华北、东北和西南地区的垃圾焚烧项目有28个,占比37%。截至四月末,陕西、青海、宁夏、甘肃等西北地区省份暂为监测到垃圾焚烧项目释放。

根据《“十三五”全国城镇生活垃圾无害化处理建设规划》提出的目标,到2020年我国垃圾焚烧处理能力要达到59.14万吨/日,我国的垃圾焚烧处理能力还有不小的提升空间。

据E20研究院预测,至2020年我国城镇生活垃圾焚烧处理设施的年新增建设规模在6万吨/日左右。按照吨投资额50万左右计,预计至2020年,我国城镇生活垃圾焚烧处理设施年建设空间将达300亿;同时,我国城镇生活垃圾焚烧处理年运营空间将超115亿。

伴随着市场需求扩大、土地供应紧张、垃圾分类推广与焚烧技术的不断进步,垃圾焚烧市场也将延续稳健的发展势头。以上预测能否实现?可以拭目以待。

二、垃圾焚烧市场“量”“质”齐升

“量”方面:2018年,E20数据中心以25家生活垃圾焚烧龙头企业为统计对象,截至2018年10月底,25家企业生活垃圾焚烧总规模达82.86万吨/日,新增焚烧总规模达13.63万吨/日。

中国固废网统计发现,2019年1-4月释放的项目中,垃圾焚烧总规模已达8.46万吨/日,日处理量过千吨的项目达44个,强劲延续了2018年垃圾焚烧市场庞大的处理规模。

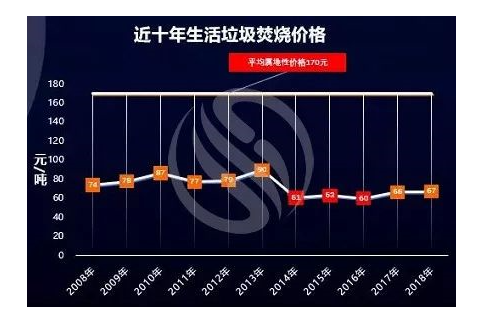

“质”方面:焚烧处置价格稳中有升。根据E20数据中心统计的近十年生活垃圾焚烧价格,中国固废网发现,2008-2018年的十年间,垃圾焚烧平均价格稳定在60-90元/吨之间,2013年最高,2016年出现了一时的低价竞争,因此平均价格最低。

垃圾焚烧行业的恶意低价中标牺牲了环保设施和运维成本,由此带来的是项目建设、运营、监管、排放等多方面的隐患和风险。随着环保督察的不断推动,行业逐步跨过低价中标陷阱,垃圾焚烧处理费重新回到正常的轨道中。2017年和2018年,垃圾焚烧处理价格分别是66元/吨和67元/吨。

2019年1-4月份,以39个公布处理价格的垃圾焚烧项目为例,中国固废网发现,平均焚烧处理价格约为69元/吨,焚烧处置价格在逐步回归理性。

2019年3月16日,生态环境部公布《生活垃圾焚烧发电厂自动监测数据用于环境管理的规定(试行)》的征求意见稿,有望使垃圾焚烧处置费回归到与高质量焚烧相适应的水平。

前段时间,业内普遍担心垃圾焚烧行业的补贴会退坡或取消。“垃圾处理的发电补贴目前是行业基本收益的重要来源,行业发展初期由于我国国情等因素限制,居民基本尚未为垃圾处置付费,垃圾处置费和发电补贴均只能由政府买单。考虑到当前若马上取消国家对垃圾发电的补贴,必然会将这部分费用负担转嫁给地方政府,加重其支出负担,随后传导到垃圾焚烧企业,从而导致垃圾处置安全风险加大”,E20研究院执行院长薛涛指出。他建议,应首先完成普及垃圾收费事宜,再启动取消或下放中央对发电的补贴事宜。

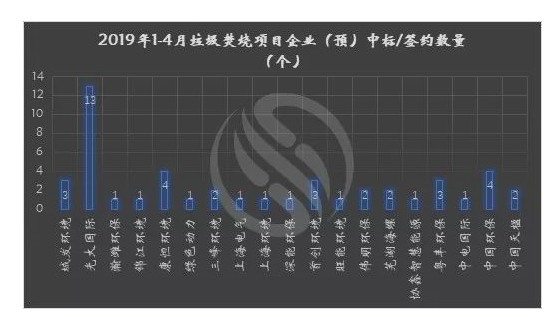

三、市场竞争格局稳定,强者恒强

随着民众环保、维权意识的不断增强,环保督察的常态化以及绿色发展的深入人心,在垃圾焚烧价格回归理性的同时,地方政府对企业规模、运营能力、技术水平等能力的综合考量也越来越严格。垃圾焚烧市场规范化运营程度提高,焚烧企业优胜劣汰。在此过程中,垃圾焚烧行业已经形成了一批有实力的企业。

2019年1-4月份,以光大国际、康恒环境、首创环境、中国环保、锦江环境、三峰环境等为代表的实力企业纷纷抢占先发市场,在全国范围内斩获大型垃圾焚烧项目。中国固废网发现,已确定社会资本的47个垃圾焚烧项目,总投资额已达245亿。可以说,垃圾焚烧行业竞争格局稳定,强者恒强。

以光大国际为例,据中国固废网不完全统计,4个月内,公司已在华东、华南、华中和东北等省市拿下多个垃圾焚烧项目,总投资逾76亿。

四、垃圾焚烧发展趋势:集约循环正当时

在2018年(第十二届)固废战略论坛上,E20研究院执行院长薛涛在发言中提出了“四维集约”的概念(规模集约、区域集约、网络集约、要素集约),其中提到的要素集约,是将各种要素打包处理,以提高工作效率、降低整项业务的成本、提高业务整体的效益。较典型的要素集约型包括静脉产业园、循环经济产业园等模式,近几年,E20研究院发现新中标焚烧厂在静脉产业园中的占比正在逐渐提升,2018年已达14%。

2019年1-4月份释放的76个垃圾焚烧项目中,有12个要素集约的代表项目,处理要素不一,大体包括垃圾焚烧、垃圾填埋、污水处理、餐厨垃圾处理、污泥处置等等,业务由此实现重点整合。

例如,黑龙江省在4月28日发布了黑龙江省城乡固体废弃物治理项目的招标公告,项目打包了黑龙江全省13个市(地)所辖行政区范围内的区、县(市)、镇、乡村等,合作项目内容主要包括生活垃圾焚烧和餐厨垃圾处理两个领域。

全省项目统一打包招商,不仅汇集了多种业务要素,也易于形成明显的规模效应,利于统筹管理;同时打破了地域限制,利于网络集约的构建。该项目无疑是集约循环的典型项目。

还有值得一提的是,集约循环的代表项目:河北省任丘市美环第二生活垃圾处理厂PPP项目和湖南省武陵山静脉产业园PPP项目都把垃圾焚烧囊括在处理要素当中,两个项目的中标社会资本方都为两家及以上的联合体,这种组合易于发挥不同成员之间的专业优势。

但需要注意的是,不同主体之间的责任边界、合作协同也至关重要。这类项目投资较大、建设内容多、产业链关联度高,如能充分发挥社会资本的专业优势,促进资源再利用、价值再延伸,将成为生态产业化的典型。

写在最后

近两年的垃圾焚烧市场发展可以用“大干快上”来形容,特别是2018年全年以及2019年前4个月,垃圾焚烧市场经历高速发展,与当前环境产业整体的大环境形成了鲜明的对比。

金融去杠杆、产业红利收缩,许多水务企业在收缩战线的同时,垃圾焚烧企业却在忙着扩建、忙着不断扩大项目版图。

垃圾焚烧为环保运营型资产,垃圾焚烧企业现金流良好、自身造血能力强,受市场融资影响较小,因此能够维持稳定的盈利。

能赚钱谁不愿意呢?

进入5月,河北、河南又有新的垃圾焚烧项目开始陆续招标,垃圾焚烧市场后续如何发展?持续关注中国固废网,给您答案。

浙公网安备33868282881485

浙公网安备33868282881485