环保上市公司迎来业绩大比拼 53家环保上市公司净利润总和同比减少近一半

截至目前,环保上市公司2018年年报公布已经收官,一年一度业绩大比拼拉开帷幕。

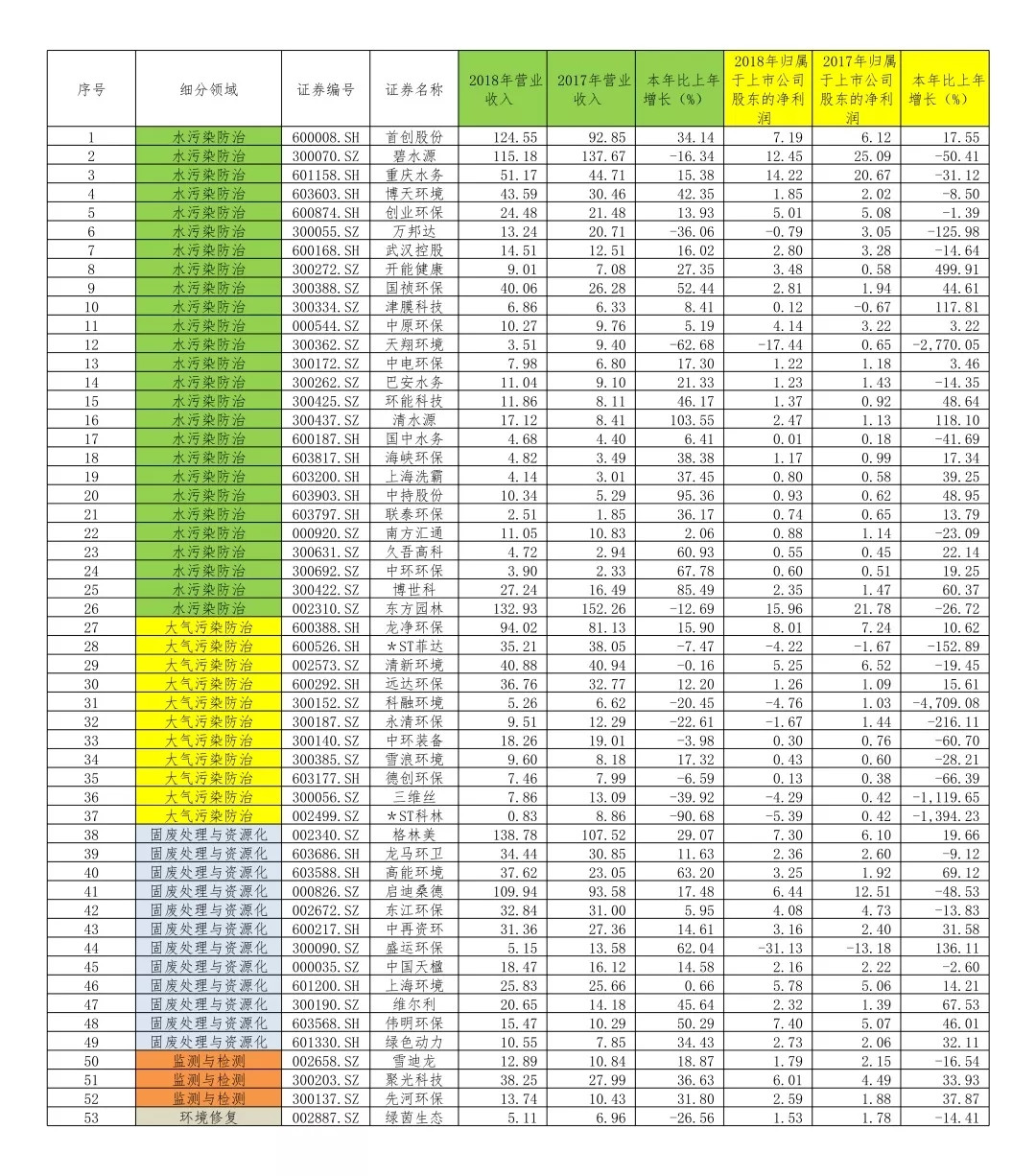

本刊记者选择了环保业务收入占主营业务收入比例大于50%的A股环保上市公司作为研究对象,共计53家(详见表1)。这里需要强调一点,关于环保行业的分类,各机构尚未有统一结论,上述分类或许有所偏颇,标准设置也有可商榷之处,但我们试图通过这次研究,发现一些共性问题。

表1 53家环保上市公司2018年营业收入、净利润汇总表(数据来源于各公司年报)

单位:亿元

2018年环保上市公司经营状况如何?

营收超过百亿规模企业有5家,53家净利润总和同比减少近一半,盛运环保成A股最惨环保上市公司

年报是上市公司对过去一年经营状况及经营成果的书面报告,是公司向投资者反映管理层受托责任履行情况的窗口。报告期内,53家环保上市公司披露了2018年度营业收入、归属于上市公司股东的净利润、每股现金分红、投资收益等重要信息,环保上市公司提交的答卷能否让股东、投资者满意呢?

总的来看,53家环保上市公司2017年和2018年实现营业收入共计分别约为1380.74亿元和1527.50亿元,同比增长10.63%;实现归属于上市公司股东的净利润共计分别约为165.47亿元和88.94亿元,同比减少46.25%。

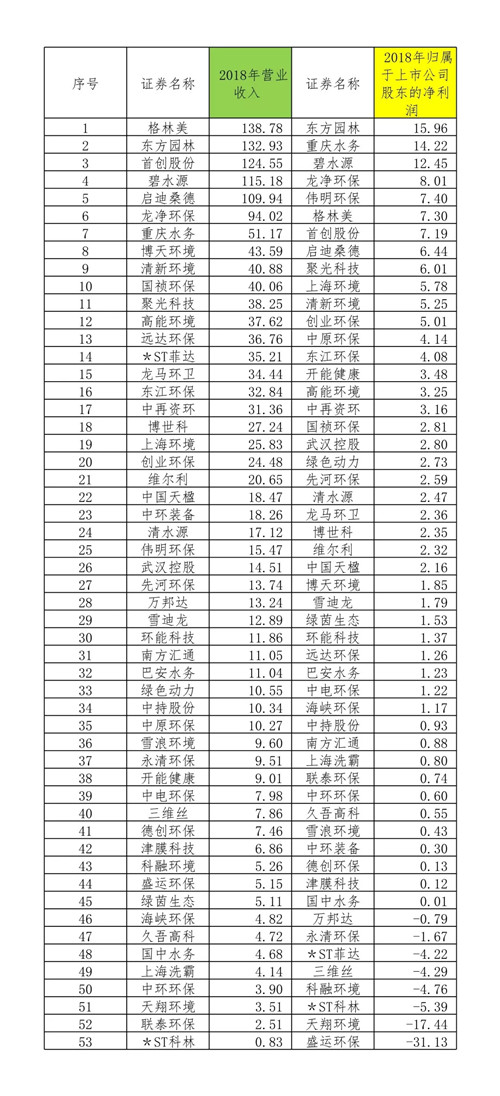

具体来看,在营业收入排行榜中(详见表2),格林美以138.78亿元夺得第一,东方园林和首创股份分别以132.93亿元和124.55亿元夺得第二名和第三名,此前连续两年夺得冠军的碧水源今年无缘前三。其中,营业收入超过百亿规模的企业有5家,分别为格林美、东方园林、首创股份、碧水源和启迪桑德,较2017年相比增加了两家。

表2 53家环保上市公司2018年营业收入(同比增长率)、净利润(同比增长率)排行榜

(单位:亿元)

而在归属于上市公司股东的净利润排行榜中(详见表2),却是另一番景象。格林美和首创股份纷纷出局,取而代之的是东方园林、重庆水务和碧水源,分别以15.96亿元、14.22亿元和12.45亿元占据前三。

其中,津膜科技止损转盈,*ST菲达和盛运环保持续亏损,和2017年相比,新有6家企业登上亏损榜,分别为万邦达、永清环保、三维丝、科融环境、*ST科林、天翔环境。

盛运环保以归属于上市公司股东的净利润-31.13亿元成为A股最惨环保上市公司,是其继2010年登陆资本市场以来,亏损额首次超过上市后的净利润总和。

盛运环保解释称,2018年由于公司对关联方进行财务资助以及对外违规担保问题一直未能解决,导致债务危机爆发,公司流动资金紧缺,债务到期未能及时清偿或续展,债权人提起诉讼并采取保全、强制执行等措施,要求支付本金、利息、违约金等,导致公司资金愈发紧张,财务费用居高不下,债务负担繁重,日常经营举步维艰,2018年度业绩大幅下滑。

谁是龙虎榜单中的佼佼者?谁在亏损泥潭中挣扎,只是表面业绩靓丽?

开能健康以净利润同比增长499.91%领跑其他企业,科融环境扣非净利润连续3年亏损,同比下降4709.08%

说完营业收入和归属于上市公司股东的净利润排名,我们再来看看同期增长率。如果说,营业收入代表公司的吸金能力,那么同期增长率则说明了公司的发展势头。

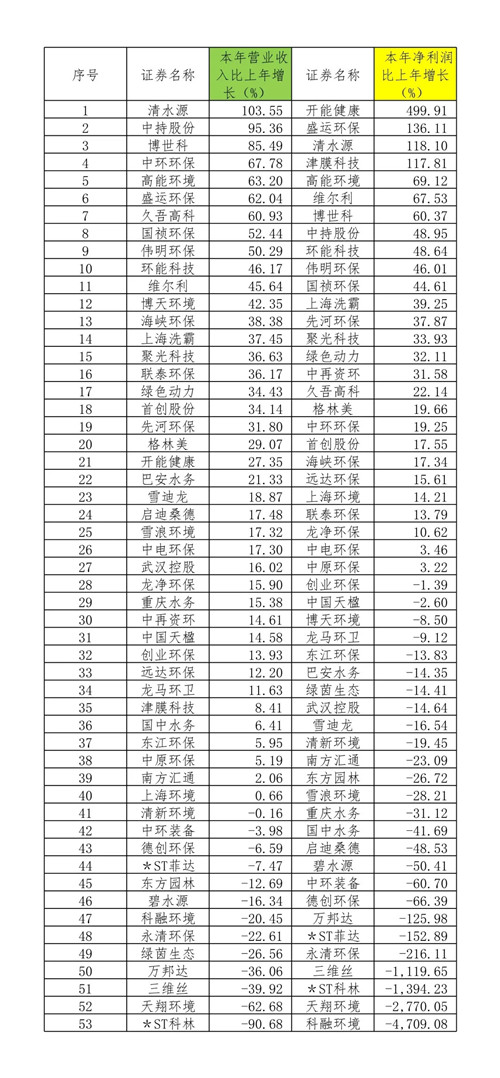

在营业收入同期增长率排行榜中(详见表2),清水源、中持股份和博世科,分别以103.55%、95.36%和85.49%夺得状元、榜眼和探花,*ST科林以-90.68%垫底,成为最后一名。其中,前十名被水污染防治板块和固废处理与资源化板块的环保上市公司包揽,大气污染防治板块、监测与检测板块、环境修复板块的企业无缘前十。

在归属于上市公司股东的净利润同期增长率排行榜中(详见表2),和2017年同比为负增长企业12家相比,今年有25家,占比达47%,将近一半。其中,开能健康以499.91%领跑其他企业,科融环境则同比下降4709.08%,简直“一个天上一个地下”。

记者查阅科融环境近3年财务数据发现,2016~2018年其营业收入连续下滑,分别为7.65亿元、6.62亿元和5.26亿元,归属于上市公司股东的净利润分别为-2.92亿元、1.03亿元和-4.76亿元,但扣除非经常性损益后的归属于上市公司股东的净利润则连续3年为亏损状态,分别为-3.07亿元、-0.83亿元和-1.44亿元。

科融环境年报发布不久,便收到了深圳证券交易所创业板公司管理部出具的《关于对徐州科融环境资源股份有限公司的年报问询函》(创业板年报问询函【2019】第 173 号),其中一项便要求科融环境就最近3年扣除非经常性损益后的归属于上市公司股东的净利润持续为负作出解释,并说明公司主营业务是否具有市场竞争力和持续盈利能力。

科融环境回应称,在主营业务方面,公司近3年的主营业务主要为节能燃烧、烟气治理、垃圾发电和污水处理等,截至2019年一季度,公司已经剥离了受市场环境影响的烟气治理业务。由于公司剥离了业务和财务上都表现较差的蓝天环保设备工程股份有限公司和武汉燃控科技热能工程有限公司,极大程度上降低了公司在2019年的财务压力。

其实,早在今年1月间,科融环境就收到了中国证券监督管理委员会江苏监管局下发的《关于对徐州科融环境资源股份有限公司采取责令改正措施的决定》。这份决定书指出,科融环境2017年年报存在虚假信息披露,虚增2017年归属于母公司所有者净利润约6800万元,虚增净资产约1.3亿元,2017年年报存在虚假记载。

如此一来,科融环境或将面临股票暂停上市的风险。因为根据《深圳证券交易所创业板股票上市规则》第13.1.1相关规定,公司出现“最近三年连续亏损(以最近三年的年度财务会计报告披露的当年经审计净利润为依据)”,深圳证券交易所可以决定暂停公司股票上市。

除了科融环境,还有13家企业值得关注,分别是创业环保、中国天楹、博天环境、龙马环卫、东江环保、巴安水务、武汉控股、雪迪龙、南方汇通、雪浪环境、重庆水务、国中水务、启迪桑德。这13家企业有一个共同特点,就是营业收入同比增长,但归属于上市公司股东的净利润却同比下降。

以创业环保为例,公司2018年实现营业收入24.48亿元,同比增长13.93;实现归属于上市公司股东的净利润5.01亿元,同比减少1.39%。创业环保解释称,净利润减少主要系处理水量增加及水质标准提高导致营业成本增加,同时汇兑损失及债权性融资增加导致财务费用大幅增加。

此外,另有13家环保上市公司出现“双降”情况,即营业收入和归属于上市公司股东的净利润均同比下降,如清新环境、中环装备、德创环保、*ST菲达、东方园林、碧水源、科融环境、永清环保、绿茵生态、万邦达、三维丝、天翔环境、*ST科林。

以中环装备为例,公司2018年实现营业收入18.26亿元,同比下降3.98%;实现归属于上市公司股东的净利润0.3亿元,同比下降60.70%。中环装备解释称,一是公司缩减了大气污染减排的业务规模,导致收入及利润一定幅度下降;二是环保装备业务为公司新开拓业务,部分核心技术设备尚处于技术储备及业务孵化阶段,前期投入较大,对公司整体利润的贡献还有待提高;三是为保证公司新业务开拓及营销团队的搭建,期间费用同比均有所增长;四是受整体金融环境变化影响,财务费用较上年同期增幅明显。

环保行业发展速度放缓,什么最让上市公司担忧?

应收账款高企、财务费用增加、毛利率降低等成众多环保上市公司共性风险

“整体来看,2018年环保行业各项指标绝对值仍然积极向上,但相比于过去数年的发展速度有所减缓。”和君咨询资深合伙人李向群接受本刊专访时曾分析认为,2019年环保行业将呈现两极分化局面,部分环保企业借势获得良好发展机遇,部分环保企业则深陷泥潭,折戟沉沙,黯然离场。

纵观53家环保上市公司年报,本刊记者梳理发现,去年环保上市公司业绩增速放缓的背后,是多重因素共同作用的结果。首当其冲的就是应收账款减值风险,这也成为2018年环保上市公司普遍存在的共性风险之一。

数据显示,超一半环保上市公司应收账款较同期相比有所增加。以东方园林为例,公司2018年实现营业收入132.93亿元,同比下降12.69%;实现归属于上市公司股东的净利润15.69亿元,同比下降26.72%。2018年公司应收账款达到89.79亿元,占总资产比例达21.33%,同比增加0.05%。

东方园林表示,公司传统业务的投资方是地方政府,虽然其信用等级较高,但应收账款回收效率不可避免地受到地方政府财政预算、资金状况、债务水平等影响,资金周转速度也和地方政府办公效率有关,存在因结算延期导致应收账款收款延迟的风险。

应收账款延迟收款,至少还能收回来,但如果减值,则意味着无法正常收回,*ST科林就未必有东方园林的好运气。

*ST科林2018年实现营业收入0.83亿元,同比下降90.68%;实现归属于上市公司股东的净利润-5.39亿元,同比下降-1394.23%。2018年公司应收账款达到6.45亿元,占总资产比例51.32%,较2017年同比增加11.44%。

*ST科林表示,公司工程业务以EPC垫资为主,在应收账款回收过程中,有可能由于项目交付延迟、业主资金安排等问题影响应收账款的回收,产生应收账款减值风险,虽然公司2018年度已就相关资产计提了相应的减值准备,但不排除市场环境进一步恶化,导致应收账款进一步减值的可能。

对此,*ST科林表示,公司2019年将以扭亏为主要目标,通过加快回收应收账款、处置资产等方式全力筹措偿债资金,力争早日回笼资金,减轻资金压力,努力实现扭亏为盈。

其次是融资环境趋紧导致财务费用增加,提高了环保上市公司经营成本。在去杠杆、强监管的宏观环境下,表外融资回表困难,社会融资规模存量增速从2017年底的12%回落至2018年底的9.8%。自去年4月《关于规范金融机构资产管理业务的指导意见》出台,资金面紧张成为业界共识。信用紧缩使市场的风险偏好大幅下降,信贷更倾向于信誉度更好的国企,民营企业的融资环境持续紧张。

以博天环境为例,公司2018年实现营业收入43.59亿元,同比增长42.35%;实现归属于上市公司股东的净利润1.85亿元,同比下降8.5%。2018年公司财务费用为1.25亿元,较2017年0.57亿元同比增加118.86%。博天环境解释称,主要是融资成本上升以及原建设项目进入运营期,贷款利息计入财务费用。

第三,市场竞争加剧导致企业毛利率下降。近年来,受益于国家对生态环境保护的日益重视以及投入的不断增大,环保行业的边界和内涵在不断延伸和丰富,除了出身便打着“环保”标签的企业规模扩张外,越来越多的优秀企业涌入环保行业,再加上国家污染排放标准进一步提高、环境执法趋严,以及客户对环境问题整体解决方案的要求,如果不能在技术研发、产品创新、成本优化等方面保持竞争优势,环保上市公司盈利能力将下滑。

以雪浪环境为例,公司2018年实现营业收入9.60亿元,同比增长17.32%;实现归属于上市公司股东的净利润0.43亿元,同比下降28.21%。雪浪环境表示,虽然公司目前在垃圾焚烧发电和钢铁冶金领域具有较高的知名度和较强的技术优势,但如果不能继续保持和扩大优势,持续有效地降低产品成本,那么在后续市场竞争中将面临毛利率下降以及被竞争对手赶超的风险。

此外,环保上市公司还面临业务模式是否可持续的风险、公司规模扩大带来的管理风险,以及国家政策变动的风险等。

浙公网安备33868282881485

浙公网安备33868282881485